OSVs: राइजिंग टाइड सभी नावों को नहीं उठाएगा

अपतटीय आपूर्ति पोत (OSV) उद्योग अपने 2017 के गर्त से उभरा है, जो बड़े हिस्से में सक्रिय बेड़े के एक छोटे से संकोचन, ऋण पुनर्गठन की एक स्ट्रिंग, बेहतर लागत प्रबंधन और कुछ क्षेत्रों में ड्रिलिंग गतिविधि में सुधार के लिए धन्यवाद। उद्योग, स्वस्थ से बहुत दूर है, हालांकि, और वित्तीय कल्याण के लिए चढ़ाई लंबी और अस्थिर होगी। हर संचालक नहीं बचेगा। और भले ही हमने 2017 के स्तर से कुछ सुधार देखा है, उत्तोलन अनुपात आकाश-उच्च बना हुआ है, जहाजों की आपूर्ति दूर की मांग है, और सबसे महत्वपूर्ण रूप से - तेल की कीमत अस्थिर बनी हुई है। उस तीव्र मूल्य अनिश्चितता के सामने, तेल की बड़ी कंपनियां नए दीर्घकालिक अपतटीय परियोजनाओं के लिए प्रतिबद्ध हैं, जो सभी क्षेत्रों में कुछ क्षेत्रों में चार्टर्स की मांग को बढ़ाते हैं।

उद्योग की स्थिति के बारे में हमारा दृष्टिकोण पिछले साल से एक मामले में बदल गया है: लंबे समय तक और मौन वसूली की संभावना का सामना करना पड़ रहा है - और निश्चित रूप से निकट है कि उद्योग के सबसे समृद्ध दिन इसके पीछे हैं - मुट्ठी भर कंपनियों ने आक्रामक, दूर-दूर तक लॉन्च किया है आर्थिक रूप से व्यवहार्य बने रहने के लिए उपायों तक पहुँचना। सबसे आगे दिखने वाले ऑपरेटरों ने जो उपाय किए हैं, उनमें ऋण को कम करना, सामान्य और प्रशासनिक (जीएंडए) खर्चों में कमी, और पुराने, छोटे जहाजों को रिटायर करना शामिल है, जो मांग के साथ आपूर्ति को अधिक निकटता से संरेखित करते हैं। उन लाभों में से कुछ को उद्योग समेकन और विलय और अधिग्रहण (एम एंड ए) गतिविधि के माध्यम से महसूस किया गया है। अन्य ऑपरेटरों को सूट का पालन करने के लिए समय चल रहा है। ऋणदाताओं, बॉन्डहोल्डर्स और इक्विटी होल्डर्स को भी सेक्टर की अनिश्चित संभावनाओं और सबअपर फाइनेंशियल रिटर्न के अपने इतिहास के मद्देनजर अपने पदों पर विचार करना चाहिए।

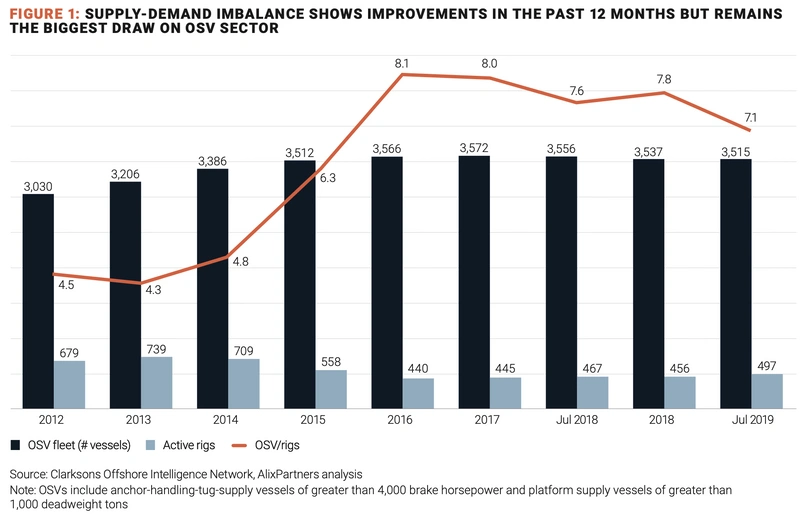

(आकृति 1)

(आकृति 1)

ड्रिलिंग गतिविधि बढ़ जाती है, लेकिन पर्याप्त नहीं है

पिछले दो वर्षों में समग्र वैश्विक रिग मांग में धीमी लेकिन स्थिर वृद्धि देखी गई है। 2016 में 440 रिग्स से कम (एक गिनती जो OSVs के अनुपात 8.1x के अनुपात में होती है) से, जुलाई 2019 तक रिग्स की संख्या 497 हो गई, कुल 3,515 जहाजों के बेड़े के खिलाफ। यह ओएसएक्स-टू-रिग अनुपात 7.1x के लिए बनाता है — एक सुधार, लेकिन अभी भी 4.3x के शिखर अनुपात से काफी नीचे है, 2013 (आंकड़ा 1) तक पहुंच गया।

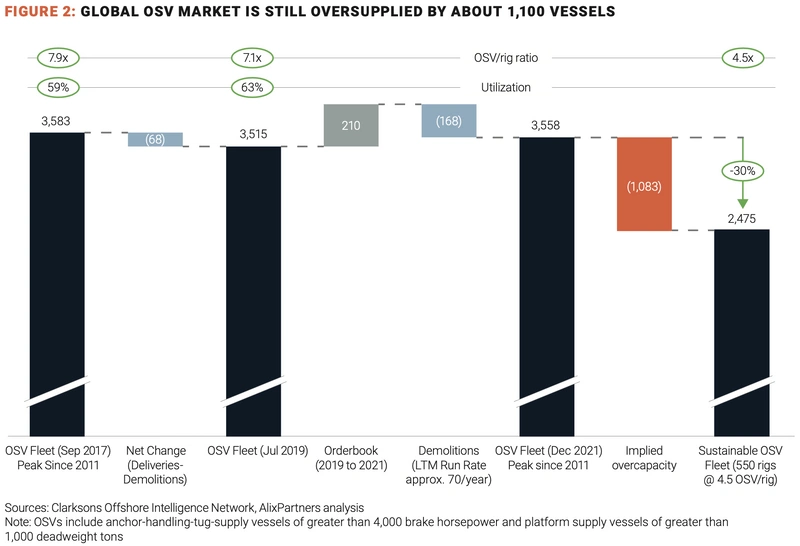

जहाजों की चल रही ओवरस्पीपली सेक्टर की रिकवरी में बाधक बनी रहेगी जब तक कि इसे पर्याप्त रूप से संबोधित नहीं किया जाता है। सितंबर 2017 में 3,583 OSV के शिखर से, इस क्षेत्र ने समग्र OSV बेड़े की क्षमता में केवल न्यूनतम कटौती देखी है। नए बिल्ड डिलिवरियों और स्क्रैप किए गए जहाजों को ध्यान में रखते हुए, जुलाई 2019 में कुल बेड़े की क्षमता घटकर 3,515 OSV हो गई- दो साल की अवधि में केवल 68 OSV या 1.9% की कमी। यह मानते हुए कि वर्तमान ऑर्डर बुक में सभी 210 जहाजों को वितरित किया जाता है और लगभग 70 जहाजों के मौजूदा वार्षिक स्तर पर दरों को बनाए रखा जाता है, दिसंबर 2021 तक OSV बेड़े 3,558 जहाजों तक बढ़ जाएगा। 4.5x OSV- रिग अनुपात और ए 550 काम कर रहे रिग के निरंतर बेड़े में, बेड़े के अनुमानित overcapacity लगभग 1,100 जहाजों, या 30% (आंकड़ा 2) के बराबर होगा।

(चित्र 2)

(चित्र 2)

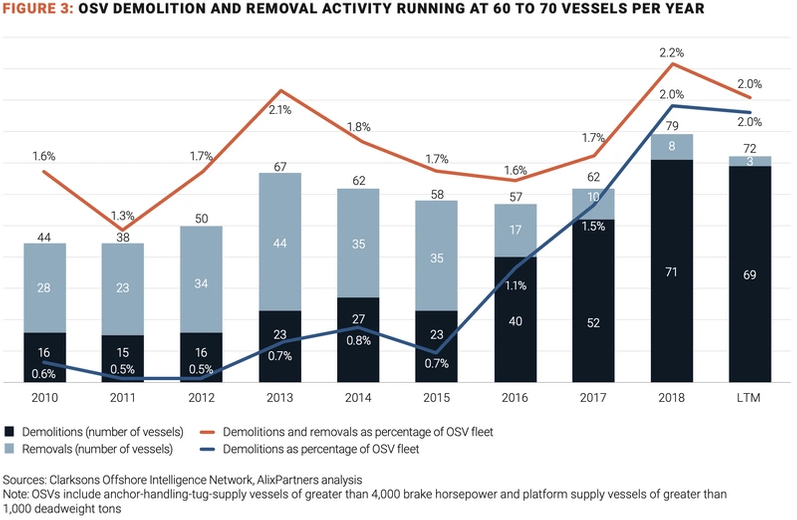

वर्तमान परिमार्जन का स्तर मुश्किल से अधिकता में सेंध लगाता है

OSV सेक्टर के लिए दृष्टिकोण तब तक नहीं सुधर सकता जब तक कि इस क्षेत्र की अतिरिक्त क्षमता के थोक को स्क्रैपिंग के माध्यम से स्थायी रूप से समाप्त नहीं किया जाता है। 2011 में 15 जहाजों के कम से 2018 में विध्वंस 71 जहाजों तक बढ़ गया, लेकिन अगर मौजूदा रुझान जारी रहता है, तो 1,100 जहाजों की अनुमानित आपूर्ति की अधिकता को हटाने में 15 साल से अधिक समय लगेगा। वे संख्याएँ केवल उदाहरण हैं, लेकिन वे स्पष्ट रूप से OSV आपूर्ति में एक क्रोनिक असंतुलन का सुझाव देते हैं, जो आज तक, ऑपरेटरों ने संबोधित करने के लिए बहुत कम किया है। हालांकि, स्क्रैपिंग गतिविधि आने वाले वर्षों में तेज हो सकती है। 2016 से पहले, विध्वंस और हटाने की गतिविधि प्रति वर्ष 60 से 70 जहाजों पर चली गई, या ओएसवी फीट का 1.7% थी। 2016 के बाद से, उद्योग ने विध्वंस में तेज वृद्धि दर्ज की है, जिसमें 2018 के माध्यम से 2016 से स्क्रैप की कीमतों में 40% से अधिक की वृद्धि हुई है, जिससे ऑपरेटरों को अपने बेड़े के कुछ हिस्सों को स्थायी रूप से रिटायर करने के लिए एक मजबूत प्रोत्साहन मिला - विशेष रूप से, पुराने, छोटे, कम कुशल वाहिकाओं (आंकड़ा 3)।

(चित्र तीन)

(चित्र तीन)

तिथि करने के लिए, टिड्यूवाटर ने अपने बेड़े का विस्तार करने के बाद से अपने गल्फमार्क के जुलाई 2018 के अधिग्रहण के साथ अधिकार करने के लिए सबसे सक्रिय दृष्टिकोण अपनाया है। टिडवाटर ने 2019 की पहली छमाही के दौरान बिखरे 24 OSV में से 46% के लिए जिम्मेदार है; उन जहाजों में से 90% 15 वर्ष या उससे कम आयु के थे। एक ही अवधि के दौरान आठ अलग-अलग ऑपरेटरों द्वारा स्क्रैप किए गए शेष 13 ओएसवी औसतन 32 साल पुराने थे।

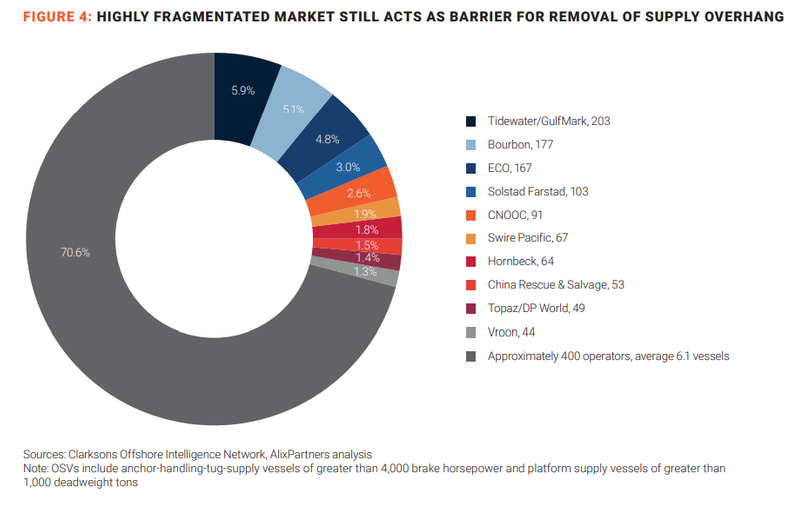

हालांकि, जब तक OSV सेक्टर अत्यधिक खंडित रहता है, तब तक जहाजों के बड़े हिस्से में कटौती की संभावना नहीं होती है। सेक्टर के 10 सबसे बड़े ऑपरेटर कुल OSV बेड़े के लगभग 30% हिस्से को नियंत्रित करते हैं; शेष operators०% कुछ ४०० छोटे ऑपरेटरों के हाथ में है, जिनका औसत बेड़े का आकार ६.१ जहाजों (आंकड़ा ४) है। छोटे ऑपरेटरों से यह उम्मीद करने का कोई कारण नहीं है कि समग्र रूप से क्षेत्र के लाभ के लिए सामूहिक कार्रवाई की जाएगी।

(चित्र 4)

(चित्र 4)

सही दिशा में बढ़ना - लेकिन धीरे-धीरे

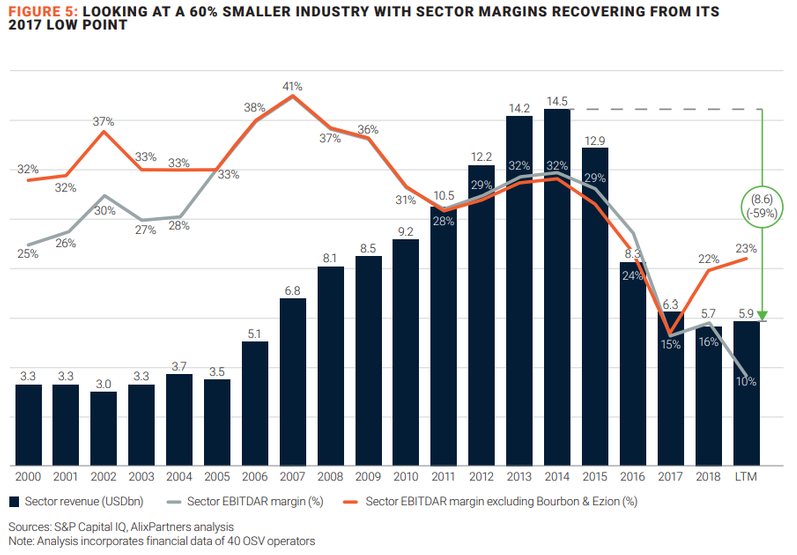

2014 के बाद से OSV उद्योग का राजस्व आधार काफी कम हो गया है, जब बाजार में शेल आपूर्ति बल में आ गई और गंभीर रूप से अपतटीय गतिविधि पर अंकुश लगा। जुलाई 2019 के माध्यम से 12 महीनों में सेक्टर का राजस्व 2014 के शिखर (आंकड़ा) से $ 5.9 बिलियन तक घटकर 9.0 अरब डॉलर या 60% हो गया। EBITDAR1 मार्जिन 2017 में घटकर पिछले 18 वर्षों में अपने सबसे निचले स्तर पर आ गया, 2010 से 2015 तक आधा मार्जिन रहा। ध्यान दें, हालांकि, जब दो बड़े, गहरे व्यथित संचालक- Bourbon Offshore and Ezion Holdings- हमारी 40-कंपनी से हटा दिए जाते हैं डेटा सेट, सेक्टर EBITDAR मार्जिन जुलाई 2019 को समाप्त 12 महीनों में 23% तक सुधार हुआ, जबकि दोनों ऑपरेटरों के नमूने में शामिल होने पर 10% तक की गिरावट हुई। 2017 में कम बिंदु के बाद से उच्च दिन की दर और उपयोग के स्तर ने मार्जिन में सुधार किया।

(चित्र 5)

(चित्र 5)

बाजार में गिरावट के बाद से पूंजीगत अनुशासन और पुनर्गठन गतिविधियों ने क्षेत्र के ऋण स्तर को लगभग 30%, या 7.5 बिलियन डॉलर कम कर दिया, कुल समायोजित ऋण के साथ, पूंजीगत परिचालन पट्टों सहित, $ 19.5 बिलियन पर खड़ा है। जब एज़ियोन और बॉर्बन के परिणामों को बाहर रखा गया है, तो समायोजित ऋण-से-EBITDAR अनुपात 2017 में 24.4x से सुधार हुआ, जुलाई 2019 में समाप्त 12 महीनों में 13.1x हो गया, जबकि 2000 से 2015 तक 5.0x के औसत के साथ उद्योग महत्वपूर्ण रहा। वित्तीय तनाव, लेकिन यह विशेष रूप से बेहतर आकार की तुलना में ऐसा प्रतीत होता है जब एज़ियोन और बॉर्बन के परिणाम शामिल हैं (आंकड़ा 6)। इसके अलावा वित्तीय पुनर्गठन अपरिहार्य हैं।

लुप्त होने वाली पूंजी

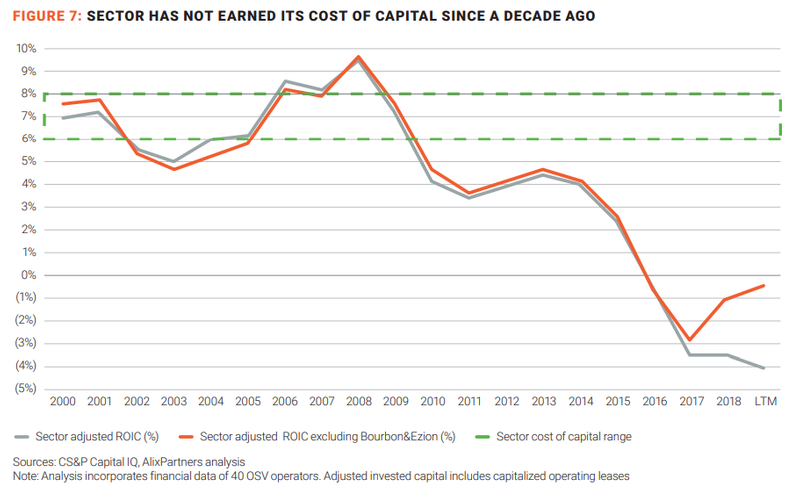

नंबर OSV मालिक / ऑपरेटरों और इक्विटी धारकों के लिए एक आकर्षक तस्वीर भी चित्रित करते हैं। 2009 के बाद से हर साल यह क्षेत्र एक पूंजी सिंक रहा है, हर साल इसकी पूंजी की लागत से कम (6 से 8% की सीमा में माना जाता है)। बाद में, यह रिपोर्ट बताती है कि कैसे ऑपरेटर ड्रिलिंग गतिविधि और दिन की दरों में वृद्धि के साथ संयुक्त रूप से परिचालन और वित्तीय सुधार के एक महत्वाकांक्षी लेकिन प्राप्त करने योग्य सुइट के माध्यम से सकारात्मक आर्थिक किराए कमा सकते हैं।

(चित्र 7)

(चित्र 7)

अधिक स्थिर वसूली को सुरक्षित करना

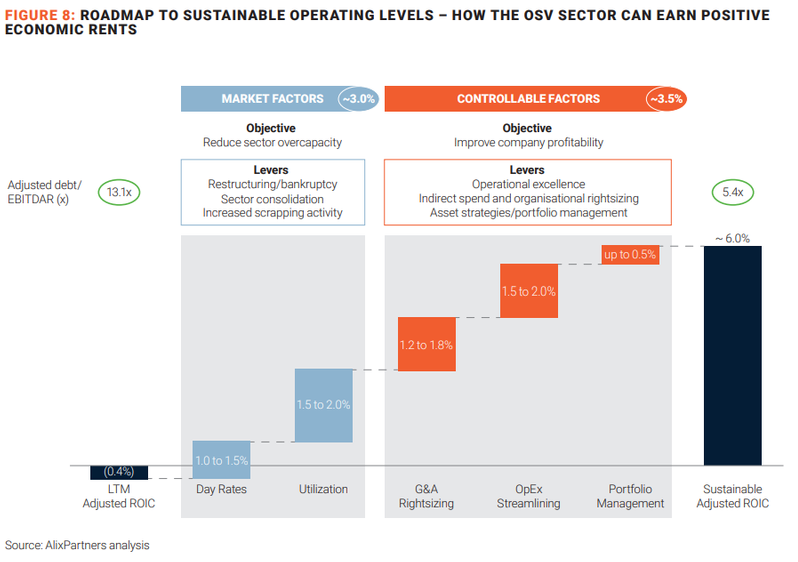

हालांकि बेहतर मांग और कुछ हद तक बेड़े के संगम ने अपतटीय आपूर्ति बाजार को गर्त से निकलने और बाजार चक्र की वसूली चरण में मदद की है, एक अधिक स्थिर और निरंतर वसूली का मार्ग एक लंबा हो सकता है। किसी भी उपाय से, बाजार नाजुक बना रहता है, और इस क्षेत्र के एक संकेतक वित्तीय विश्लेषण से पता चलता है कि आगे के पुनर्गठन और अन्य सुधार आवश्यक हैं। विशेष रूप से, इस क्षेत्र को एक स्थायी वित्तीय स्तर पर लाना - निवेशित पूंजी (आरओआईसी) पर अपनी पूंजी की लागत से अधिक की वापसी के साथ - 2013-14 में सुधार करने के लिए क्षेत्र उपयोग और दिन की दर की आवश्यकता होगी, जो कि अवास्तविक लगता है वर्तमान आपूर्ति को देखते हुए 1,100 जहाजों की अधिकता।

नतीजतन, कम से कम 6% (आंकड़ा 8) के एक सेक्टर ROIC तक पहुंचने के लिए बाजार के कारकों और नियंत्रणीय कारकों के एक सूट को संबोधित किया जाना चाहिए।

(आंकड़ा 8)

(आंकड़ा 8)

बाजार के कारक

अंतर्निहित OSV आपूर्ति को कम करना, व्यक्तिगत OSV ऑपरेटरों और इक्विटी धारकों के नियंत्रण से परे बलों के अधीन है, जैसा कि पहले उल्लेख किया गया है। बढ़ी हुई पुनर्गठन गतिविधियों के रूप में समन्वित कार्रवाई की आवश्यकता है (लेनदारों द्वारा लागू और सुविधाजनक), सेक्टर समेकन (ऑपरेटरों और इक्विटी धारकों द्वारा शुरू की गई, लेनदारों द्वारा सुविधा), और सेक्टर स्क्रैपिंग स्तरों (ऑपरेटरों और इक्विटी धारकों द्वारा शुरू) में वृद्धि हुई है। एक साथ लिया गया, इस तरह के कदमों से सेक्टर की दरों में 40% तक की वृद्धि हो सकती है। उपयोग का स्तर वर्तमान में 60% से 75% तक बढ़ सकता है, जिससे इस क्षेत्र के ROIC में 3% सुधार होगा।

नियंत्रित करने योग्य कारक

हालांकि, ऐसी नाटकीय बदलावों की अनुपस्थिति में, ओएसवी ऑपरेटर और इक्विटी धारक लागत, परिचालन प्रदर्शन और संपत्ति की तैनाती पर ध्यान केंद्रित करके अपने बहुत सुधार कर सकते हैं, जो दृढ़ता से उनके नियंत्रण में हैं।

- G & A राइटिंग : सामान्य और प्रशासनिक व्यय 2016 के बाद से सेक्टर राजस्व के 10 से 12% तक बढ़ गए हैं, 2000 से 2015 तक 5% की लंबी अवधि के औसत के साथ। ऑपरेटिंग मॉडल को संरेखित करना, संगठनों को कम गतिविधि के स्तर पर अधिकार देना, और अप्रत्यक्ष-व्यय को संबोधित करना। लीवर जीएंडए के खर्च को 4 से 6% राजस्व में कम कर सकता है, 1.2 से 1.8% के आरओआईसी में सुधार कर सकता है।

- OPEX को सुव्यवस्थित करना : चालक लागत, पोत परिचालन लागत और पोत बीमा लागतों में कटौती को समग्र परिचालन लागत (OPEX) को 8 से 10% तक कम कर सकता है और इस तरह 1.5 से 2.0% अधिक ROIC उत्पन्न कर सकता है। डेटा और प्रौद्योगिकी के बेहतर उपयोग के माध्यम से उस लागत में से कुछ को कम किया जा सकता है। और स्वचालित पोत संचालन जो ऑपरेटरों को चालक दल के स्तर और संबंधित लागतों को कम करने में सक्षम बनाते हैं, बड़े पैमाने पर दक्षता हासिल कर सकते हैं।

- पोर्टफोलियो प्रबंधन : विशेष सर्वेक्षण खर्च का अनुकूलन, रखरखाव खर्च को कम करना, जहाज के स्टैकिंग की लागत को कम करना, और भौगोलिक रूप से और परियोजनाओं पर जहाजों को बेहतर तरीके से तैनात करना पूंजीगत व्यय में सार्थक कटौती और 8% से अधिक की पूंजी निवेश कर सकता है, जो 0.5% की आरओआईसी वृद्धि को दर्शाता है। ।

अगर बाजार के कारकों में सुधार और वर्णित कारकों को प्रभावी ढंग से संबोधित किया जाता है, तो समायोजित ऋण-से-ईबीआईटीडीआर के रूप में मापा जाने वाला सेक्टर उत्तोलन इसके वर्तमान स्तर 13.1x से घटकर स्वस्थ, 5.4x हो जाएगा, जो लंबी अवधि के अनुरूप होगा। औसत-और इक्विटी धारकों के लिए सकारात्मक आर्थिक किराए कमाएगा। बाजार के कारकों या नियंत्रणीय कारकों में से कोई भी, हालांकि, अपने आप से सेक्टर को अधिक स्थायी वित्तीय पायदान पर वापस रख सकता है।

आक्रामक कार्रवाई जो कि सेक्टर के परिचालन और वित्तीय मुद्दों से निपटती है, सभी पक्षों को कठिन व्यापार बंद करने की आवश्यकता होगी। लेकिन उस प्रक्रिया को शुरू करने से बेहतर है कि अब इंतजार करें जब तक कि कोई और संकट उनके हाथ न आए।

पुनर्गठन में वर्ष

वित्तीय पुनर्गठन ने उद्योग को बाजार के विखंडन और पोत की आपूर्ति को कम करने की दिशा में कम से कम अस्थायी कदम उठाने में सक्षम बनाया है। सबसे उल्लेखनीय हाल के पुनर्गठन में से एक में हार्वे गल्फ शामिल था। 2018 में, कंपनी एक पहले से चल रहे अध्याय 11 से एक काफी बढ़ी हुई तरलता की स्थिति में दाखिल हुई।

(पहले से तय अध्याय 11 में दाखिल होने पर, संस्थागत लेनदारों सहित सभी हितधारक, अमेरिकी दिवालियापन न्यायालय के साथ मामला दायर करने से पहले पुनर्गठन योजना से सहमत होते हैं, देनदार-अदालत के संरक्षण में देनदार बने रहने के समय को कम करने के उद्देश्य से।) अध्याय 11 में हार्वे गल्फ का जादू 77 दिनों तक चला, इस दौरान सीनियर स्टॉक के लिए वरिष्ठ ऋणदाताओं ने उनके द्वारा लिए गए ऋण की अदला-बदली की, जो जोन्स एक्ट के अधीन विदेशी ऋणदाताओं के मामले में अमेरिकी जहाजों में विदेशी इक्विटी निवेश पर एक सीमा निर्धारित करता है। )। स्वैप पर हार्वे गल्फ की बैलेंस शीट पर $ 1.2 बिलियन से $ 350 मिलियन का ऋण काटने का प्रभाव था, जिससे कंपनी को अध्याय 11 से उभरने की संभावना थी जो एक प्रतिकूल बाजार के परेशान पीड़ित से एक संभावित समेकनकर्ता में बदल गया।

एक और हालिया अध्याय 11 फाइलिंग ऑपरेटरों के लिए एक सावधानी की कहानी के रूप में कार्य करता है। 2017 में, लंबे समय तक पुनर्गठन के प्रयासों के बाद कुछ भी नहीं आया था, ओएसवी ऑपरेटर टॉयसा लिमिटेड व्यवसाय से बाहर हो गया। टोइसा के 26-जहाज अपतटीय बेड़े को परिचालित किया गया था - अन्य ऑपरेटरों द्वारा खरीदा गया था जिसका उद्देश्य खरीद के तुरंत बाद जहाजों को फिर से सक्रिय करना था या निकट भविष्य में उन्हें पुनर्सक्रियन के लिए उपलब्ध रखना था। स्क्रैप के लिए एक भी बर्तन नहीं बेचा गया था, हालांकि कुछ अंततः अपनी उम्र और स्थिति के कारण स्क्रैप के ढेर पर समाप्त हो सकते हैं। ऑपरेटरों के लिए सबक दुगना है: प्रत्येक ऑपरेटर वर्तमान चुनौतीपूर्ण जलवायु से नहीं बचेगा, और अकेले पुनर्गठन से उद्योग की पुरानी ओवरसुप्ली समस्या का समाधान नहीं होगा।

फिर भी एक और बड़े उद्योग लेनदेन से बेड़े के उपयोग की दरों पर सकारात्मक प्रभाव पड़ने की उम्मीद है, हालांकि यह सीधे कुल वैश्विक बेड़े के आकार को प्रभावित नहीं करेगा। टिड्यूवाटर के 2018 के गल्फमार्क के अधिग्रहण, $ 340 मिलियन का मूल्य, 245 जहाजों के साथ दुनिया का सबसे बड़ा OSV ऑपरेटर बनाया गया। संयुक्त कंपनी अपने ग्लोब-फैले ऑपरेटिंग फ़ुटप्रिंट के माध्यम से कम संपत्ति को कम करने में सक्षम होगी, जिससे निष्क्रिय जहाजों की संख्या कम हो जाएगी।

लेखक

जच चंडिस, वरिष्ठ उपाध्यक्ष, एलिक्सपार्टर्स

एबेन क्रिस्टेंसन, प्रबंध निदेशक, एलिक्सपार्टर्स

जेफ ड्रेक, प्रबंध निदेशक, एलिक्सपार्टर्स

पीटर ओपित्ज़हौसर, निदेशक, एलिक्सपार्टर्स

-168002)

-167897)

-167856)

-167727)

-167623)

-167415)

-167309)

-167178)

-166941)